節税では控除制度の利用がよく紹介されます。

そちらも機会があればご紹介したいと思いますが、課税対象の利益圧縮も1つです。

利益は(売上ー費用)ですので、収入を小さくするか費用を大きくすることで引き下げできます。

収入は簡単に小さくできますが、売上を翌年に繰り延べる以外は無意味です。

よって経費を大きくすることができる制度を紹介します。

家内労働者等の必要経費の特例

この特例に意味がある人は少数です。

まずこの特例は青色申告事業者である必要はありません。

この制度は、経費があまり発生しない事業者に向けてみなし経費として最高65万円まで計上できる特例です。

特例が適用できる条件は

- 家内労働者等に該当すること

- 所得の種類が事業所得か雑所得に該当すること

- 給与収入が65万円未満

家内労働者等とはどのような人を指すのかを大雑把に説明すると

- 内職されている人(委託者より家内労働手帳が交付される)

- 外交員や集金人

- 特定の団体や個人に継続的にサービスを提供する事業者

最後の文言は公式に解釈があるわけではありませんが、不特定多数でないなら、2つ3つあっても特定といえるなら該当するでしょう。

また、不特定多数の派遣先でサービスを提供する場合でも契約先が特定されているなら該当すると考えて問題ないでしょう。

「継続的に」という要件があることも忘れないでください。

なお、この特例は通常の経費計上に加えて65万円のみなし経費を計上できるということではありません。

もし具体的に経費を計上するなら、65万円から実際の計上経費を差し引いたものがこの特例で計上できる金額です。

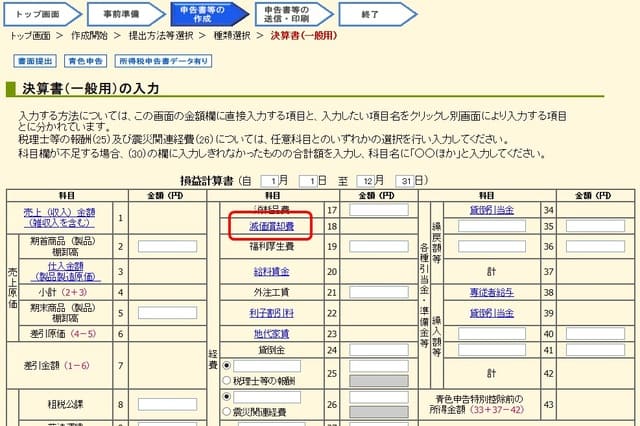

確定申告での記載方法はこちらがわかりやすいです。

開業費の償却

開業費についてはこちらをご覧ください。

account-it-dentist.hatenablog.com

少額減価償却資産の特例

もっとも有効な利益圧縮は、埋もれている領収書をかき集めることです。

そうはいっても、いくらにもならない額にしかならず、税金に取られるくらいならこの際買い控えていたものを買ってしまおうとなることもあると思います。

ただし、10万円未満ならPCでも原付でも消耗品費として全額経費計上できるのですが、1組10万円以上のものはソフトウェアのような形のないものでも消耗品費には計上できず、原則固定資産計上する必要があります。

固定資産は、法定耐用年数で減価償却するルールです。(除却損による償却は可能です。)

減価償却費に明るくない方は「節税になる4年落ちの中古ベンツ」でググると参考になると思います。

そのため、10万円未満のノートPCなどを購入した場合は消耗品費で経費計上できますが、10万円以上のタブレットPCなどを購入した場合は消耗品費で計上できないので注意が必要です。

本題の前に、20万円未満に適用できる一括償却資産という制度に触れます。

「一括償却」という名前なのですが、これは法定耐用年数に関係なく3年で減価償却してよい、という制度で白色申告でも利用できます。

償却資産税がかからないというメリットがあるのですが、青色申告ならこれから説明する制度のほうがおすすめです。

それが中小事業者の少額減価償却資産の取得価額の必要経費算入の特例です。

こちらは、青色申告事業者なら取得価額が1組30万円未満の資産をその年に全額経費として計上処理することが認められています。

期間限定の特例ですが、2年ごとに更新されているのでもうしばらく継続されるものと思います。

30万円未満の定義ですが、

- 中古品でも可で購入(支払)価格で判定

- 消費税課税業者である場合は消費税抜、そうでない場合は消費税込で判定

- 家事按分する場合は、按分前の価額で判定

します。

条件などを整理すると

- 個人事業主の場合は青色申告事業者であること(法人でも可能ですが、解説は省略します)

- 取得価額が1組30万円未満で、年間合計300万円まで

- 事前申請は不要だが、明細添付が必要

- 償却資産税や固定資産税の課税対象となる(150万円未満は対象外)

です。

すでに述べましたが、消耗品費では計上できません。

仕訳は減価償却費を計上するということになるのですが、具体例で確認してみましょう。

タブレットPCを1台20万円で購入すると、仕訳は

| 借 方 | 貸 方 | ||

|---|---|---|---|

| 工具器具備品 | 200,000円 | 現金 | 200,000円 |

特例を使い、期末に全額減価償却費を計上します。事業割合は75%(家事相当25%)です。

| 借 方 | 貸 方 | ||

|---|---|---|---|

| 減価償却費 事業主貸 |

150,000円 50,000円 |

工具器具備品 | 200,000円 |

明細添付は青色申告書に記載することで要件を満たせます。

国税庁の「確定申告書作成コーナー」の入力を説明します。

手書きする方などは、以下の「確定申告書作成コーナー」の青色申告書出力結果から、記載内容をご確認ください。

画面が切り替わりますので、「新規に減価償却資産を入力する」ボタンをクリックします。

固定資産の明細入力画面に切り替わります。

「1 減価償却資産の種類等」は、 "中小企業者の特例対象資産" を選んでください。

その他該当項目を入力してください。

少額減価償却資産の特例がほかにある場合およびほかに減価償却費を計上する固定資産がある場合は同様に続けて入力します。

明細行に入力内容が反映されます。

青色申告書の3ページ目にこのように出力されます。

重要なのは「摘要」欄に "措置法28の2" と出力されていることです。

- 「面積又は数量」に、例えば1台など

- 「(ロ)償却の基礎になる金額」に取得価額と同一額

- 「(ホ)本年分の普通償却費((ロ)×(ハ)×(ニ))」に取得価額と同一額

- 「(ト)本年分の償却費合計((ホ)+(ヘ))」に取得価額と同一額

あたりでしょうか。

ただ、この際にほしいものを手に入れるのはいいのですが、本当に事業で使うの?と自分に問い直してから購入してください。

25万円の中古車を購入してから、これは税務署に事業で使っていますって主張できない、って気づいても遅いですから。

今回は、10万円以上の経費を計上する制度について説明しました。

ご質問は下の コメントを書く からお願いします。